【韓国籍の相続の解決事例】被相続人に多額の借金があり、妻が連帯保証人になっていたケース

相談内容

韓国籍の方が亡くなられ、数千万の借金があったことから、相続放棄をしたいとのご依頼を受けました。

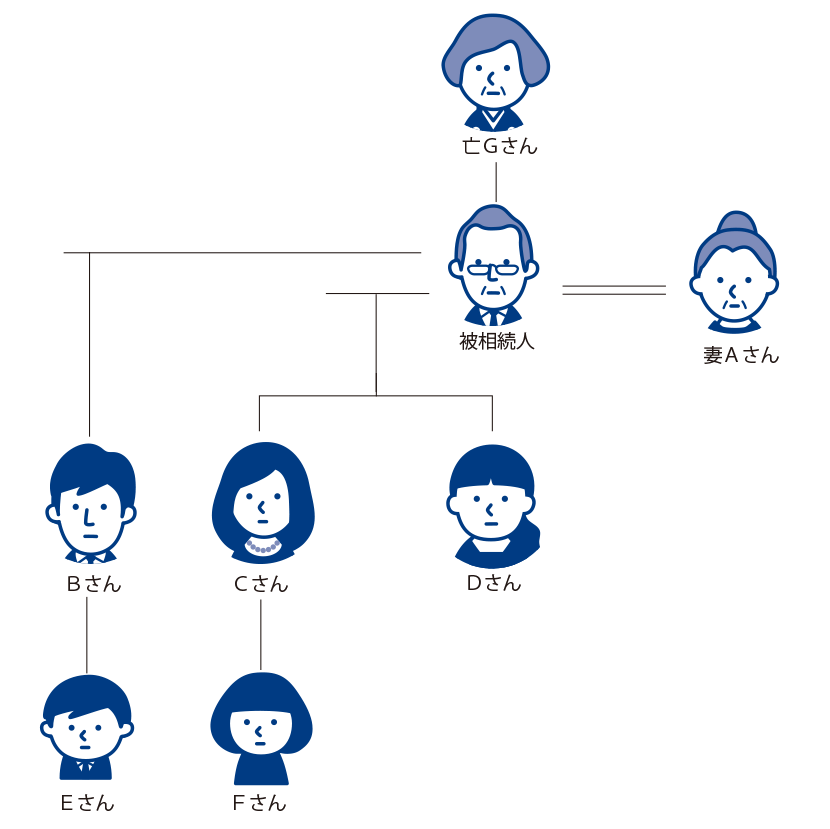

相続人は、妻と3人の子どもの合計4名。相続財産としては、収益物件と被相続人の母名義の不動産があるものの、金融機関2社から全ての不動産に共同根抵当権が設定されていて、残債務額は1000万円程度、これに加え税金の滞納による差押えの登記もされており、滞納税が2000万円程度あるため、資産よりも負債の額が上回っています。

通常であれば相続人全員で相続放棄をしていくことになりますが、妻Aさんが被相続人の連帯保証人となっていたため、Aさんとお子さん3人とで手続きをわけて、お子さんについては相続放棄を、Aさんについては財産状況を見極めたうえで最適な方法を選択していくことになります。

お子さんの相続放棄

3人の子供さん(Bさん、Cさん、Dさん)たちは、それぞれ独立しており、不動産を引き継ぐつもりは全くないため、相続放棄をすることで手続きを進めることになりました。

被相続人の方は、3回結婚をしており、Bさんは前々妻との子、CさんとDさんは、前妻との子になります。

今回のケースでは、

①お子さんのうちお一人の出生届けが韓国に出されていないため、被相続人の戸籍に記載されていないこと、

②お子さんのうちお二人が外国に在住していること、

③お子さんにお子さんが(被相続人からみて孫)いること

などが、通常のケースとは少し異なる点になります。

①韓国に出生届が出されていない場合(Bさんの相続放棄)

Bさんは、韓国籍の被相続人と日本籍の母親との間に生まれた子どもで、日本の役所にだけ出生届を提出していたため、被相続人の戸籍(除籍)にBさんは一切記載されておらず、また被相続人の閉鎖外国人登録原票の家族欄にもBさんは記載されていなかったため、被相続人との親子関係を証明する書面がBさんの戸籍しかありませんでした。

相続放棄の申述において、戸籍の提出が要求されるのは、被相続人が亡くなったという事実と、申述人が被相続人の相続人であるという事実を証明するためです。

Bさんの場合、被相続人とBさんが親子であることを証明する書類は、Bさんの戸籍だけで、それも父欄に被相続人の名前が記載されているだけで、当然、被相続人の生年月日や本籍などは記載されていませんから、はたして父欄に記載されている人物と被相続人が同一人物であるかの疑義は少なからず残ってしまいます。

そこで、Bさんの相続放棄に際しては、Bさんが被相続人の子であることを証明する書面が戸籍しかないこと、およびBさんの戸籍の父欄に記載されている人物と被相続人と同一人物であること、Bさんが被相続人の子であることに相違ないことを記した上申書を添付して申述することにしました。

その後、申述は無事受理され、Bさんの相続放棄は完了しました。

なお、余談ですが日本と韓国はいずれも父母両系血統主義(出生地に関係なく父または母の国籍を与えるとする考え方)を採用しているため、韓国籍の父(母)と日本籍の母(父)との間に生まれた子どもは、いったん日本と韓国の両方の国籍を取得することができる「二重国籍者」となることができます。

ただし、二重国籍者となるには、日本と韓国の両方に出生届を出す必要があります。

逆に、二重国籍を希望しない場合は、いずれかの国にのみ出生届を出せばよく、今回のケースでも、Bさんは日本にのみ出生届がだされていたので、韓国の戸籍には記載されていませんでした。

もっとも、日韓両国ともに単一国籍を原則としているため、満22歳までにいずれの国籍を取得するかを選択する必要があります(なお、韓国国籍をもつ男性は18歳に達すると兵役義務が発生するため、日韓夫婦の子が男性である場合は満18歳までに国籍選択をすることが多いとされています)。

②申述人が海外在住の場合(Cさん、Dさんの相続放棄)

今回のケースではCさんがアメリカ在住、Dさんが韓国在住のため、手続き中はLINEやメールでやりとりをし、申述書についてもメールで添付し、ご本人にプリントアウトをしてもらって、署名押印をした上で、私の事務所へ郵送してもらいました。

申述書にある申述人の住所は、家庭裁判所からの郵便物を受け取ることができる居所を記載することになるため、相続放棄の必要種類として申述人(相続人)の住民票は必ずしも提出しなければならない書類とはされていません。

ただ、韓国国籍の方の場合は、韓国の戸籍に記載されている相続人が、申述人と同一人物であることを証明する補足資料として、住民票を添付して相続放棄の申述をしています。

なお、海外在住の方で、実家に住民票を置いており、頻繁に帰省される方については、相続放棄の申述と同時に送達場所として住民票の住所地を指定する上申書を添付することがあります。

今回のケースでもCさん、Dさんともに日本に住民票を残していたため、住民票を添付しましたが、住民票の住所地にはほとんど帰省することがなかったため、居住地である海外のご自宅を住所欄に記載し、送達場所の上申書もつけずに相続放棄の申述を行いました。

今回申述先となった家庭裁判所が、韓国籍の方の相続放棄をほとんど扱ったことがなかったため、調査に2か月程度時間を要し、また海外在住だったため、照会書のやりとりにも1か月程度時間がかかってしまいましたが、無事、受理されました。

②お子さんにお子さんがいる場合(被相続人にお孫さんがいる場合)

今回のケースでは、被相続人が韓国国籍であったため、相続については韓国法が適用されます。

韓国法では、第1順位 直系卑属、第2順位 直系尊属で、配偶者は常に第1順位の相続人になり、配偶者がいない場合は兄弟姉妹が第3順位となります。

また、日本民法とは異なり第4順位の相続人まで規定されており、四親等内の親族が相続人とされています。

第1000条(相続の順位) ①相続においては、次の順位をもって相続人となる。

1.被相続人の直系卑属

2.被相続人の直系尊属

3.被相続人の兄弟姉妹

4.被相続人の4親等内の傍系血族

②前項の場合に同順位の相続人が数人いるときには最近親を先順位とし、同親等の相続人が数人のときには共同相続人となる

③胎児は相続順位に関しては、すでに出生したものとみなす

第1003条(配偶者の相続順位) 被相続人の配偶者は第1000条第1項第1号(直系卑属)と第2号(直系尊属)の規定による相続人がいる場合には、その相続人と同順位で共同相続人となり、その相続人がいないときには単独相続人となる

今回のケースでは、配偶者の方が相続するため、第3順位以降の方は相続人にはなりませんが、第1順位、第2順位については、配偶者が相続をしようとも、相続放棄をしない限り借金を引き継ぐことになります。

そのため、第1順位、第2順位の相続人については相続放棄をする必要があります。

ここで注意をしなければならないことは、韓国法では第1順位の相続人として「子」ではなく「直系卑属」と規定されていることです。

日本民法では第1順位は子と規定され、子全員が相続放棄をすれば、第2順位の相続人に相続権が移ることになります。

これに対し、韓国民法では第1順位は「直系卑属」と規定されていることから、子全員が相続放棄をしても、その子に子(被相続人からみて孫)がいれば、孫が相続放棄をしない限り、第2順位の直系尊属には相続権は移りません。

つまり、子→孫→ひ孫と直系卑属がいる限り、その全ての方が相続放棄をしない限り、第2順位の方は相続人とはならないのです。

ただし、これは代襲相続(子を代襲して孫が相続人になる)ではなく、本位相続(孫が固有の権利として相続人となる)とされているため、子のうち1人でも相続をする人がいれば、孫等が相続人となることはありません。

そのため、相続放棄も、子全員の相続放棄が受理されて初めて、孫が相続放棄をすることになります。

今回のケースでも、Bさん、Cさん、Dさんの相続放棄の申述が受理された後、Bさんのお子さんEさん、Cさんのお子さんFさんについても相続放棄の手続きを進めていくことになりました(第2順位の直系尊属にあたる方は全員既にお亡くなりになられていたため、Eさん、Fさんの相続放棄が受理されれば、相続放棄に関する手続きは全て完了となります)。

なお、Fさんはアメリカ国籍の方だったため、戸籍に代えて出生証明書とその翻訳文をつけて相続放棄の申述を行いました。

| 韓国民法 | 日本国民法 | |

|---|---|---|

| 孫がいる場合で子のみが相続放棄をした場合 | 配偶者と孫が相続人となる | 配偶者と直系尊属が相続人となる |

| 子(直系卑属)・直系尊属が相続放棄をした場合 | 配偶者が単独で相続人となる | 配偶者と兄弟姉妹が相続人となる |

| 兄弟姉妹が相続放棄をしなければならない場合 | 以下の者がすべて相続放棄(または既に死亡)をした場合 ・配偶者 ・直系卑属 ・直系尊属 |

以下の者がすべて相続放棄(又はすでに死亡)をした場合 ・子 ・直系尊属 (配偶者が相続をする場合であっても、子・直系尊属が全て相続放棄をすれば兄弟姉妹は相続放棄をしない限り借金を相続することになる) |

妻Aさんの相続手続き

被相続人には、ほぼ満室となっている賃貸アパート(収益物件)と既に他界されている被相続人の母名義の不動産があるものの、金融機関2社から全ての不動産に共同根抵当権が設定されており、これに加え税金の滞納による差押えの登記もされていました。

妻Aさんは、共同根抵当権が設定されている債務の連帯保証人になっているため、相続放棄をしても連帯保証人としての借金の返済義務が残ってしまうことから相続放棄をするだけでは問題は解決できません。

この場合、まずは相続放棄をして滞納税の支払い義務をなくした上で、自己破産によって連帯保証債務を免責する必要があります。

ただ、自宅が奥さん名義となっているため、自己破産をすれば、自宅を失うことになってしまいます。

奥さんの心情としては、どうしても自宅を手放したくないとのこと。そのため、自宅を維持しながら、負債をなくす、あるいは支払い可能な額まで減額する方法を模索することになりました。

債務整理では解決できない

債務整理の中には、自宅を維持しながら、借金整理をする方法として、個人再生(住宅ローン特約)と任意整理がありますが、今回のケースでは自宅に住宅ローンは設定されていないため個人再生を利用しても自宅を残すことはできず、かといって任意整理をするには負債額が大きすぎるため、現実的ではありません。そのため、債務整理では、自宅を残しながら、借金をゼロにすることができないため、違う方法を検討することになりました。

債務整理では問題が解決できない以上、相続放棄をしてしまうと、滞納税の支払い義務はなくなりますが、連帯保証債務の支払いは残ってしまいます。

そこで、相続開始から3箇月の熟慮期間いっぱいまで、相続放棄をするか否かの判断は先延ばしにし、その間に、他に借金はないか、共同根抵当権で担保されている債権の残額はいくらか、また時効にかかっていないか、滞納税の総額はいくらか、および被相続人と被相続人の母名義の不動産を売却した場合、いくらで売れるかを調査することにしました。

他の借金の有無については、信用情報機関3社(JICC、CIC、JBA)から信用情報を取り寄せることで調査をすることができます。

ただし、信用情報機関が取り扱うのは業者からの借金に限定されるため、個人からの借入等については、相続人の方から聞き取りが主となるため、100%確実な情報が得られるわけではありません(個人からの借入の他、債権回収会社に譲渡されてしまった借金なども信用情報には載ってこないため、借金調査には慎重を要します)。

今回のケースでは信用情報には一切情報は登録されておらず、また個人からの借入もないとのことだったので、共同根抵当権に担保されている債権と滞納税が借金の総額となります。

共同根抵当権で担保されている債権については1社の債権は被相続人が直近まで支払いを継続していたため時効は問題とならず、その総額は1000万円程度でした。

ただし、他の1社については最後の支払いから5年以上経過していたため、金融機関側に問い合わせたところ、不動産を相続する人が決まれば、抹消書類を渡すとのことでした。

不動産の売却金額については、最寄りの不動産屋さんに査定額をだしてもらったところ、2000万円程度と、想定以上の金額が提示されました。

なお、査定額通りに売却できた場合でも、滞納税の全てを返済する金額には満たなかったのですが、Aさんが直接、役所にかけあって、遅延損害金については考慮してもらい元金のみを売却金額から金融機関へ弁済した後、残金を滞納税の元本の支払いにあて、それでもなお元本債務が残る分については、月々返済可能な額を返済していくことで了承を得ることができました。

そのため、配偶者の方については相続をする方向で手続きを進めることになりました。

相続登記

被相続人名義の収益物件については、直系卑属の方がすべて相続放棄をしているため、相続放棄の受理証明書を添付して申請を行えば、Aさんが相続をすることができます。

問題は、被相続人の母名義の不動産です。

被相続人には兄弟が2人いましたが、そのうちの一人は既に相続放棄をされていたので、残る1名の方とAさんが被相続人の相続人として遺産分割協議を行い、一旦、被相続人に相続をさせたのち、Aさんがこの不動産を相続することになりました。

このように数次相続が発生している場合、それぞれの相続について相続登記をすると(今回のケースではまずは母の相続として被相続人名義で相続登記をした後、最終の相続人(Aさん)名義で相続登記をする)、法務局へ納める登録免許税が2倍かかってしまいます。

そこで、実務では、中間の相続(今回の場合は被相続人の母の相続)の相続人が一人の場合は、中間の相続についての相続登記を省略できるとする「中間省略登記」が認められています。

この中間の相続の相続人が一人には、遺産分割協議でお一人の方に相続をさせる場合も含まれます。

今回のケースでも、中間省略登記によってAさん名義に所有権を移転することができました。

相続登記と同時に、消滅時効にかかっている債権についての根抵当権の抹消も行い、また収益物件についてはAさんを権利者とする賃借権設定仮登記がされていたため、混同を原因とする抹消登記を行い、売却できる状態にしました。

なお、混同による抹消登記ですが、登記簿上、原因が明らかな場合は登記原因証明情報の添付を省略することができます。

今回のケースでも登記簿上、相続により権利者と義務者が同一人物になったことが明らかなので、添付を省略することができました。

日本国籍の方の相続手続きと司法書士報酬は変わりません。お気軽にご相談ください。